クレジットカードの審査をする上で重要なポイントがクレジットヒストリーです。

これは、あなたの過去の金融商品についての履歴の事になります。

このクレジットヒストリーの情報を良くしていく事が、今後、最も審査落ちを回避する事に繋がりますので、今回の記事では、そのクレジットヒストリーの上手な育て方を紹介していきます。

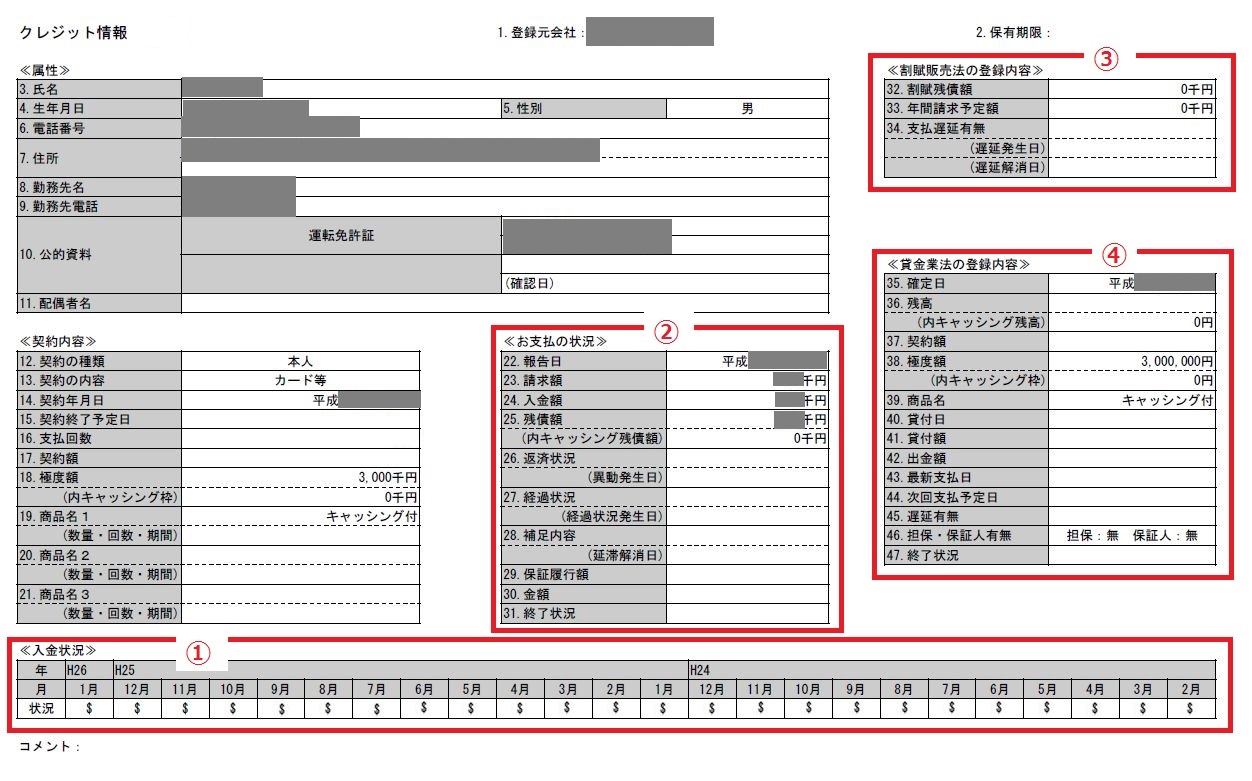

実際信用情報がどのように見えるか

実際に個人信用情報機関に、どのように履歴が残るかを理解しておかないと、どの様にクレジットヒストリーを育てれば良いのか具体的なイメージが沸かないと思います。そこで実際に個人信用情報を開示した場合にどのように表示されるか見ていくことにします。

上記が現在26年度最新版、私が保有しているクレジットカード会社が個人信用情報機関であるCICに登録している私の信用情報の一部です。

よく見ないでも、ずいぶん色々な情報が登録されている事が分かりますよね?これが個人信用情報の怖さです。

審査の時にこれを覗かれますので現在の自分のクレジットライフが丸見えです。(よく他社借入れの欄で嘘を書く方がいますが、上記のように見ればバレます)

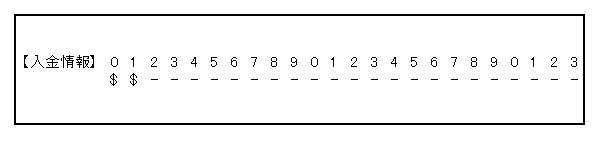

大事なのは赤のの丸で囲まれたの部分。「$」が並んでいますよね?これは過去二年間遡って見ることの出来る私の支払い履歴なんです。

CICの入金状況(お支払いの状況)マークの解説

では、信用情報に表示されるマークを解説します。(これは携帯の分割支払い時に参照される代表的な個人信用情報機関であるCICを例にします)

「$」

当月の請求通りに(それ以上に)入金された。

手持ちカードが少ない人はこれを積み重ねる事です。

「A」

お客様のご事情で約定日に入金がなかったもの(未入金)

延滞しないように注意しないとこのマークがつき、信用を落とします。

「-」

当月、請求もなく入金もなかった。(例)クレジットの利用がない場合

クレジットの利用がない場合にこの表記になるますので問題ありません。

「B」

お客様以外の理由で入金がなかったもの。

「C」

入金されていないが、その原因が明らかでないもの

「P」

当月の請求額の一部を入金された。

「R」

お客様以外から入金があった(要するに親族の誰かが肩代わりで払った)

「Q」

請求額に対して全額以上か一部か判断できないが入金されているもの

「 」

クレジット会社から情報の更新がなかったもの

(例)クレジットの利用ない場合

色々な種類のマークがたくさんあって分かりづらそうですが、実際には「$」「A」「-」「 」を覚えておきましょう。

これ以外は、上記を見て分かりますが、ネガティブな情報です。

この各種記号を先ほどの開示書に当てはめて見てみましょう。

◆延滞があり、非常に印象が悪い例

延滞を意味する「A」マークが何度度も付いており、非常に悪いクレジットヒストリーの例です。この状態は、クレジットカード会社で審査には、まず通りません。機械審査(スコアリング)でこのAマークが一度でも過去についていたら自動的に審査を落とすクレジットカード会社も存在します。

◆良いとも悪いとも言えない例

上記を見て分かる事は、つい最近は利用したが、半年以上利用されていなかったと分かります。カード会社にとって、良くもありませんがただ、延滞がないので別に悪くはないですね。そのクレジットカードの所有年数が長ければ、それなりの信用となる傾向にあります。

◆毎月キチンと利用して、かつ延滞が無い事が分かる例

毎月利用があり、かつ正常に支払いが行われた履歴の「$」マークがずらりと並んでいます。

誰が見てもよくクレジットを利用するお客様であり、しかも支払をきっちりとしてくれる人である事が推察できます。

元ブラックな方、スーパーホワイトの方が目指すのはこういう記録です。この「$」マークを並べたカードが複数あれば、非常に良好なクレジットヒストリーな方と言えます。

クレジットカード会社から「この人なら延滞もなくキチンと返済してくれるだろうな」と思われるようなヒストリーを積み重ねていきましょう。しかし、注意したい事があります。

実はこの「$」マークを並べるのは、どのクレジットカードでもいう訳ではないのです。

クレジットカード会社はCICに「$」マークを必ず付けるのか?

自分の個人信用情報に毎月「$」マークをつけていけば優良なクレジットヒストリーを積み重ねる事になり、今後のクレジットカードの審査の審査落ちの確率を下げてくれます。

しかし、この「$」マーク、入金を正常にしても、つける会社とつけない会社が存在します。この入金マークを信用情報に付ける付けないはクレジットカード会社側の任意設定で強制ではないのです。

★入金状況を更新しないクレジットカード会社

この「$」マークの入金履歴、現時点(平成24年10月)では、有名所であれば、アメックスやJCB本体のカード(提携カード除く)は入金マークを全く付けません。

こういうカードはいくら使おうとクレジットヒストリーにはなりにくいと言われていますが、このような状態でも、長年契約していれば(契約期間も分かりますよね?)、問題がある客ではない事はすぐに分かります。

また、前月の残債の欄を見えるので、それなりの額があれば、よく利用するお客だと審査の段階で判断できます。

しかし、ごく一部なんですが、入金情報「$」を積み重ねてる事を重要視してるクレジットカード会社も実際に存在しますので、今後のクレジットカードカードの査落ちを防ぐのであれば、毎月の支払いにはに「$」マークをつけてくれるクレジットカード会社を選んで下さい、実際、その方が人間審査に回った段階で分かり易いんです。

★入金状況を毎月更新するクレジットカード会社

クレジットヒストリーを育てる意味合いで、「$」マークを載せるカード会社を選ぶわけですが、基本的に正常入金すれば「$」マークを付けるクレジットカードは多いです、有名所で言えば「三井住友VISAカード(マイペイすリボ利用時)」「OMCカード」「VIWカード」「セゾンカード」などがありますが、

元ブラックな方(喪明けの人:自己破産から5年経過等の方)や高齢スーパーホワイトの方がこういうカードにいきなり申し込んでも、高確率で審査に落ちます。こういうカードは個人信用情報を開示して真っ白だとほぼ駄目なんです、稀に通過することもありますが、基本無理です。

仕事にも勉強にしてもそうですが、何事にもステップアップがあります、クレジットカードのクレヒスを育てるにもステップアップと言うのがあります、そもそも「欲しいクレジットカード」を取るまでにそれ相応の「クレヒス修行」をしないといけません。

その修業とは何でしょうか?

「クレジットヒストリーの作り方(クレヒスの作り方)その2」のページを参照して下さい。